Tijdlijn van de Europese staatsschuldencrisis (2010)

(Doorverwezen vanaf Tijdlijn van de Europese staatsschuldencrisis van 2010)

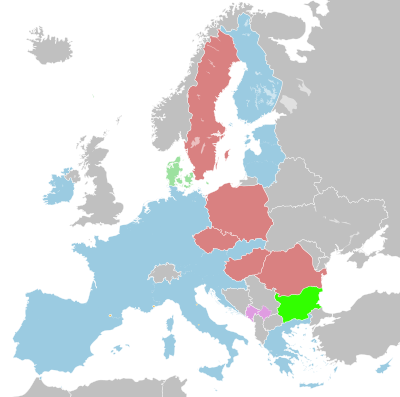

■ Eurozone

■ ERM II

■ Mogelijk toekomstig lid

■ Niet-EU-lidstaat, gebruikt euro zonder overeenkomst

■ Niet-EU-lidstaat, gebruikt euro met overeenkomst

|

Onderstaand overzicht bevat een chronologische opsomming van de voornaamste gebeurtenissen rond de Europese staatsschuldencrisis in 2010.

Januari[bewerken | brontekst bewerken]

- In de week van 11 januari leidden de Griekse overheidstekorten tot grote koersdalingen van Griekse staatsleningen en een zeer scherpe stijging van de prijzen van credit default swaps op Griekenland; Trichet verklaarde niet bereid te zijn Griekenland een voorkeursbehandeling te geven.[1][2]

- In de week van 18 januari 2010 waarschuwde IMF-directeur Strauss-Kahn voor een nieuwe recessie, hoewel hij liet doorschemeren dat het IMF de groeiramingen zou verhogen.[3][4] De Griekse regering presenteerde een bezuinigingsplan waarmee het begrotingstekort zou moeten worden gereduceerd van 12,7% over 2009 tot 8,7% eind 2010; de EU-ministers van Financiën reageerden sceptisch.[5] De koersen van Griekse staatsleningen daalden sterk.[6]

- In de week van 25 januari 2010 emitteerde Griekenland een 5-jarige staatslening op een rendement van 5,88%.[7] Volgens de Financial Times zou de Griekse regering pogen de Chinese State Administration of Foreign Exchange te interesseren voor de aankoop van $ 25 miljard aan Griekse staatsleningen.[8] De Spaanse regering presenteerde een in allerijl opgesteld bezuinigingsplan, dat het begrotingstekort van 11,4% in 2009 zou moeten terugdringen tot 3% in 2013.[9][10]

Februari[bewerken | brontekst bewerken]

- In de week van 1 februari 2010 berichtte de Europese Commissie het toezicht op de uitvoering van het Griekse bezuinigingsplan te intensiveren.[11] Men adviseerde de Europese ministers van Financiën dit plan, dat onder meer voorzag in een bevriezing van ambtenarensalarissen, goed te keuren.[12] Ook de koersen van Portugese staatsleningen daalden aanmerkelijk. Een veiling van Spaanse driejaars-staatsleningen leidde tot een rendement van 2,63%, wat in december 2010 nog 2,14% was.[13]

- In de week van 8 februari presenteerde de Griekse regering een voorstel om de pensioengerechtigde leeftijd te verhogen tot 63 jaar.[14] Griekse staatsleningen stegen in koers op woensdag, en Duitse staatsleningen daalden, op geruchten dat de EU een reddingsplan zou overwegen, voorafgaande aan crisisberaad.[15] In reactie op de bezuinigingsplannen werd in Griekenland gestaakt.[16] De regeringsleiders van de eurolanden beperkten zich tot het toezeggen van "vastberaden en gecoördineerde actie".[17] Dat geen financiële steun werd verstrekt, werd door de financiële markten (op dat moment) positief geduid.

- In de week van 15 februari 2010 vroeg de Griekse minister van Financiën Papaconstantinou de financiële markten om enig geduld te betrachten, aangezien het saneren van de overheidsfinanciën te vergelijken was met "het veranderen van de koers van de Titanic".[18] De Europese ministers van Financiën kwamen Griekenland niet tegemoet met steun; men wenste iedere maand een voortgangsrapportage over de bezuinigingen.[19] Op 16 januari 2010 richtte een bomaanslag op het kantoor van JPMorgan Chase in Athene materiële schade aan.[20] De Europese Commissie sommeerde Griekenland op 16 februari om binnen drie dagen inzicht te verschaffen in de met banken gesloten complexe financiële transacties.[21] De Duitse bondskanselier Merkel verklaarde dat het een "schandaal" zou zijn als banken Griekenland geholpen zouden hebben diens financiële positie te versluieren, zonder daarbij Goldman Sachs, wiens rol intussen onderzocht werd, met name te noemen.[22]

- In de week van 22 februari 2010 verklaarde de Griekse minister-president Papandreou geen behoefte te hebben aan financiële steun; Griekenland zou slechts tegen dezelfde rente moeten kunnen lenen als andere eurolanden.[23] Volgens onbevestigde berichten zou de eurozone een bailout van € 25 miljard overwegen.[24] In het geschil met IJsland over de terugbetaling van de in het Icesave-debacle verstrekte leningen boden het Verenigd Koninkrijk en Nederland IJsland aan de rente te wijzigen van een vast percentage van 5,55 in een variabele rente van Euribor + 2,75%, plus een rentevrije periode van twee jaar.[25] IJsland wees dit vooralsnog af. Volgens Goldman Sachs waren de met Griekenland afgesloten swaps geheel legaal.[26] In Griekenland werd op vrij grote schaal gestaakt.[27] Eurostat kondigde aan de Griekse staatsschuld vanaf 2004 te gaan herberekenen.[28] Standard & Poor's berichtte een verdere verlaging van de rating van Griekse staatsleningen, binnen een maand, niet uit te sluiten.[29] Het IMF deed de suggestie aan de ECB de "target inflation" te verhogen van 2% tot 4%, welke suggestie door diverse ECB-bestuurders resoluut van de hand werd gewezen.[30] De Griekse consumentenorganisatie INKA riep op tot een boycot van Duitse producten na een door Grieken als beledigend ervaren cover van het Duitse tijdschrift Focus, waarop de Venus van Milo was afgebeeld met opgestoken middelvinger.[31]

Maart[bewerken | brontekst bewerken]

- In de week van 1 maart 2010 stelde de Franse minister van Economische Zaken Christine Lagarde voor om credit default swaps op staten te verbieden.[32] Griekenland stelde een geplande emissie van een 10-jarige staatslening uit.[33] De Griekse premier Papandreou omschreef op woensdag 3 maart de toestand als "een oorlogssituatie".[34] Hij kondigde additionele bezuinigingen van € 4,8 miljard aan,[35] onder meer bestaande uit het schrappen van de 14e maand van Griekse ambtenaren.[36] De Ierse regering kondigde plannen aan om de pensioengerechtigde leeftijd in stappen te verhogen tot 68 jaar in 2028.[37] De Griekse regering kondigde (alsnog) een 10-jarige staatslening aan, die door beleggers goed ontvangen werd (doch wel tegen een rendement van 3,26% hoger dan van een vergelijkbare Duitse staatslening);[38] betogers bestormden het ministerie van Financiën.[39] Volgens het IMF nam het volume aan uitstaande leningen in het derde kwartaal van 2009 af met $ 360 miljard, vrijwel geheel in de eurozone ($ 151 miljard) en het Verenigd Koninkrijk ($ 183 miljard).[40] Op vrijdag 5 maart werd er uitgebreid gestaakt in Griekenland.[41] Op 6 maart 2010 wees de IJslandse bevolking in een referendum de wet omtrent de terugbetaling van de aan IJsland verstrekte leningen met een overweldigende meerderheid af: slechts 1,5% stemde ervoor.[42]

- In de week van 8 maart 2010 opperden diverse Europese politici een plan voor een Europees monetair fonds, op de voet van het IMF, dat bij steunverlening aan lidstaten extra bevoegdheden zou moeten hebben.[43] De Duitse bondskanselier Merkel, de Franse president Sarkozy en de Luxemburgse premier Juncker kondigden plannen aan het gebruik van credit default swaps (verzekeringen tegen faillissementen) aan banden te leggen.[44] De rol van Amerikaanse banken bij de emissie van Europese staatsleningen bleek duidelijk te zijn teruggelopen.[45] Volgens de voormalige Italiaanse premier Romano Prodi was de crisis rond Griekenland voorbij ("completely over"); hij verwachtte geen vergelijkbare problemen in andere Europese landen.[46] In Griekenland werd op grotere schaal gestaakt.[47] De Griekse regering startte een fonds waarop vrijwillige bijdragen voor het afbetalen van de staatsschuld konden worden gestort.[48] De Duitse minister van Financiën Wolfgang Schäuble riep in een artikel in de Financial Times op tot zeer strenge maatregelen ("prohibitive sanctions") tegen eurolanden die de begrotingsregels bleven overtreden, inclusief verwijdering uit de eurozone.[49]

- In de week van 15 maart 2010 zinspeelde De Nederlandse minister van Financiën Jan Kees de Jager op de kans dat Griekenland failliet zou gaan indien er geen Europees reddingsplan zou komen; een dergelijke uitlating was zeer ongebruikelijk.[50] De Griekse regering dreigde zich tot het IMF te wenden indien de EU geen steun zou verlenen (mogelijk in de vorm van garanties op Griekse staatsleningen, doch mogelijk ook in de vorm van leningen door EU-lidstaten aan Griekenland).[51]

- In de week van 22 maart verklaarde het IMF te verwachten dat de leden van de G7, met uitzondering van Canada en Duitsland, in 2014 een staatsschuld van meer dan 100% van het GDP zouden hebben.[52] Tot de speculanten in Griekse credit default swaps bleek de Hellenic PostBank te behoren, eigendom van de Griekse staat zelf, die circa 15% van het volume in deze derivaten bleek te hebben gehad.[53] Fitch Ratings verlaagde de rating van Portugal tot AA-.[54] De ECB verlengde de verlaging van beleenbaarheidseisen tot "voorbij 2010".[55] De landen van de eurozone bereikten, na complexe onderhandelingen, een akkoord over steun aan Griekenland, waarbij het IMF een hoofdrol kreeg.[56][57][58]

- In de week van 29 maart 2010 kondigde Griekenland een 7-jarige staatslening aan; men plaatste € 5 miljard tegen een rendement van 6% (bij een coupon van 5,90%).[59] De Ierse regering droeg de Ierse banken op om binnen 30 dagen € 43 miljard aan nieuw kapitaal aan te trekken; verwacht werd dat de Ierse regering ten minste een deel hiervan voor haar rekening zou moeten nemen.[60][61] De Ierse "bad bank" National Asset Management Agency nam een eerste tranche van € 16 miljard aan dubieuze leningen over, met een korting van 47%; in totaal zou circa € 81 miljard worden overgenomen.[62] Moody's verlaagde de rating van 5 Griekse banken wegens de "verslechterende macro-economische vooruitzichten". Anglo Irish Bank, in januari 2009 genationaliseerd door de Ierse regering, rapporteerde over 2009 een verlies van € 12,7 miljard, veroorzaakt door € 15 miljard aan afschrijvingen.[63] Het was het grootste verlies ooit door een Ierse onderneming geleden.

April[bewerken | brontekst bewerken]

- In de week van 5 april 2010 steeg de rente op Griekse staatsleningen wederom aanmerkelijk.[64][65] De Griekse regering kondigde een "roadshow" in de VS aan om staatsleningen in dollars te plaatsen.[66] De vier grootste Griekse banken verzochten om staatssteun in de vorm van garanties voor € 17 miljard aan aan te trekken leningen.[67] Op 8 april daalden de koersen van Griekse staatsleningen verder.[68] Fitch verlaagde de rating van Griekenland met 2 notches tot BBB-. De landen van de eurozone verstrekten Griekenland op 11 april 2010 een stand-bykrediet van € 30 miljard (voor Nederland € 1,8 miljard), bij een looptijd van 3 jaar zou een rente van circa 5% worden gehanteerd.[69] Voor leningen met een variabele rente werd 3-maands Euribor gerekend, voor leningen met een vaste looptijd de voor die looptijd geldende Euribor swap rate, in beide gevallen met een opslag van 300 basispunten. Voor langere looptijden dan drie jaar zou een extra opslag van 100 basispunten gelden. Voor alle leningen werd tevens een bereidstellingsprovisie ("service fee") van 50 basispunten gehanteerd.[70]

- In de week van 12 april 2010 stegen op maandag de koersen van Griekse staatsleningen aanmerkelijk. Het IMF verhoogde de omvang van de New Arrangement to borrow van $ 50 miljard tot $ 550 miljard.[71][72] Griekenland emitteerde 6-maands en 12-maands schatkistpapier tegen resp. 4,55% en 4,85%.[73][74] Later in de week daalden de Griekse staatsleningen echter weer. De Griekse regering verzocht het IMF, de ECB en de EU om overleg over een meerjarig programma voor economisch beleid.[75]

- In de week van 19 april 2010 emitteerde Griekenland op dinsdag € 1,95 miljard driemaands-leningen op een rendement van 3,65%.[76][77] In Athene begonnen besprekingen tussen de Griekse regering en het IMF, de ECB en de EU.[78] De koersen van Griekse staatsleningen daalden sterk. Griekse ambtenaren staakten wederom op 22 april 2010. De totale overheidsschuld in de eurozone als percentage van het GDP steeg van 69,4% eind 2008 tot 78,7% eind 2009.[79] Op donderdag 22 april daalden de koersen van Griekse staatsleningen met meerdere procenten. Moody's verlaagde de rating van Griekse staatsleningen tot A3.[80][81] Op vrijdag 23 april verzocht de Griekse regering het IMF en de EU om het inwerkingstellen van het twee weken eerder geformuleerde reddingsplan.[82]

- In de week van 26 april 2010 daalden op maandag de koersen van Griekse staatsleningen wederom fors, op twijfels of met name Duitsland genoegen zou nemen met de vermoedelijk aan te kondigen additionele bezuinigingen.[83][84] Credit Default Swaps (CDS) op Griekse staatsleningen stegen tot recordniveaus. De Griekse premier Papandreou verklaarde op 27 april dat het noodzakelijk was dat een deel van de door het IMF en de EU te verstrekken leningen uitbetaald zouden zijn vóór 19 mei 2010, wanneer een lening van € 8 miljard zou vervallen.[85] De spreads van andere in de gevarenzone geachte landen, zoals Portugal, stegen eveneens.[86] Op 27 april verlaagde Standard & Poor's (S&P) de rating van Portugal van A+ tot A-.[87] Enkele minuten later verlaagde S&P de rating van Griekenland van BBB+ tot BB+.[88] Een dergelijke verlaging met 3 "notches" tegelijk is zeer uitzonderlijk. S&P merkte op dat in geval van een herstructurering van de Griekse staatsschuld de beleggers tussen 50% en 70% van de waarde van hun vorderingen zouden verliezen. Indicatief voor de ernst van de situatie was dat de per 19 mei 2010 vervallende Griekse staatslening op die datum werd verhandeld tegen een rendement van circa 30%. De tweejaars-lening werd verhandeld op een rendement van circa 15%. De prijs 5-jaars CDS'en op Griekenland steeg tot 762 basispunten: het hoogste niveau voor "sovereign debt"; ook de CDS'en op Portugal stegen sterk.[89] Op woensdag 28 april daalden de koersen van Griekse staatsleningen verder: de tienjaars-lening had een rendement van ruim 11%, en de tweejaars-lening van ruim 17%. (Ter vergelijking: qua looptijd vergelijkbare Nederlandse staatsleningen hadden op dat moment een rendement van circa 3,25% (tienjaars) en circa 0,70% (tweejaars).) De Griekse beurstoezichthouder verbood, na sterke koersdalingen op de Griekse aandelenmarkt, "short selling" van aandelen gedurende twee maanden. Analist Nouriel Roubini verklaarde op 27 april dat er over een paar dagen wellicht geen eurozone meer zou bestaan ("in a few days,” he said, “there might not be a eurozone for us to discuss").[90] Aandelen in met name financiële instellingen daalden fors; koersen van Ierse en Spaanse staatsleningen daalden.[91] IMF-directeur Dominique Strauss-Kahn berichtte aan het Duitse parlement dat het steunpakket € 120 miljard zou kunnen bedragen[92] in plaats van de eerdere € 40 miljard tot € 45 miljard. S&P verlaagde de rating van Spanje van AA+ tot AA.[93] Angel Gurría, secretaris-generaal van de OESO, vergeleek de situatie met het Ebolavirus: "Het is geen kwestie meer of we met besmettingsgevaar kampen; de besmetting heeft al plaatsgevonden. Dit is als ebola. Als je beseft dat je het hebt, moet je je been afzagen om het te overleven."[94] Op 1 mei vonden ongeregeldheden plaats in Athene bij demonstraties tegen de nog aan te kondigen bezuinigingen.[95]

Mei[bewerken | brontekst bewerken]

- Op zondag 2 mei werd op hoofdlijnen overeenstemming bereikt: Griekenland zou € 30 miljard bezuinigen, het tekort in 2014 terugdringen van bijna 14% tot minder dan 3%, de btw verhogen van 21% tot 23%, de dertiende en veertiende maand voor ambtenaren schrappen; IMF en de lidstaten van de EU zouden in drie jaar € 110 miljard aan driejaars-leningen verstrekken.[96][97][98] Hiermee werd een "default" op de per 19 mei 2010 vervallende staatslening van € 8 miljard voorkomen.

- In de week van 3 mei schortte de ECB de minimumratingeisen voor de beleenbaarheid van Griekse staatsleningen op.[99][100] De dagen na de bekendmaking van de bezuinigingen werd in Griekenland op steeds grotere schaal gedemonstreerd.[101][102] Het Duitse Handelsblatt riep vooraanstaande Duitsers op om als teken van solidariteit Griekse staatsleningen te kopen.[103] De koersen van Portugese en Spaanse staatsleningen daalden (verder), gevoed door een gerucht (door de Spaanse premier Zapatero ontkend) als zou Spanje zich tot het IMF gaan wenden. Op 5 mei 2010 vielen bij ongeregeldheden in Athene drie doden toen een gebouw van Marfin Egnatia Bank in brand werd gestoken; betogers trachtten het parlementsgebouw te bestormen.[104][105][106] Volgens een Portugese krant zou de Slowaakse premier Fico hebben gezegd dat Slowakije diens deel van de leningen aan Griekenland (€ 800 miljoen) eerst zou kunnen betalen nadat Griekenland de bezuinigingen waartoe men zich verplicht had zou hebben doorgevoerd.[107] Volgens dezelfde bron zou de Oostenrijkse minister van Financiën Pröll hebben gezegd dat "Europa zijn geduld met Griekenland ging verliezen". Moody's plaatste de rating van Portugal (Aa2) op "negative watch". Spanje emitteerde op 6 mei 2010 € 3,2 miljard 5-jaarsleningen op 3,532%, 72 basispunten hoger dan voor die looptijd medio maart 2010 gevraagd werd.[108][109] Het rendement op 3-jaars Griekse staatsleningen liep op tot 15%. De Griekse minister van Financiën Papaconstantinou verklaarde op 6 mei in het parlement dat men niet het geld had om de op 19 mei vervallende staatslening terug te betalen.[110] Het Griekse parlement stemde op 6 mei in met de bezuinigingsmaatregelen.[111][112] Het Franse parlement stemde in met de steunverlening, evenals het Duitse parlement. Het door banken "overnight" bij de ECB gestalde bedrag steeg op 6 mei tot € 290 miljard, het hoogste in 10 maanden tijd en een indicatie van een afnemend vertrouwen van banken in elkaar.[113] De Nederlandse Tweede Kamer stemde op 7 mei (zonder veel enthousiasme) in met de steun aan Griekenland.[114] De regeringsleiders van de EU overlegden over de oprichting van een steunfonds voor lidstaten met financieringsproblemen, gecombineerd met aanscherping van de regels van het Stabiliteits- en Groeipact.[115][116]

- In de week van 10 mei 2010 werd in de vroege ochtend van 10 mei overeenstemming bereikt over een Europees reddingsplan dat moest voorkomen dat eurolanden werden uitgesloten van toegang tot de kapitaalmarkten. Het voorzag in een leenmogelijkheid voor de Europese Commissie, onder garantie van de EU-lidstaten, die die leningen door kon lenen aan lidstaten, onder strikte voorwaarden. Er was een bedrag van € 60 miljard mee gemoeid aan "betalingsbalansfaciliteit" en € 440 miljard aan garanties voor door de EC (via een op te richten privaatrechtelijk vehikel) aan te trekken leningen. Verder ging de ECB (en/of centrale banken van de eurozone) reeds bestaande obligaties opkopen.[117][118][119][120] (De besluitvorming vond onder grote tijdsdruk plaats, aangezien men een plan wilde presenteren voordat in Azië de markten open gingen: een "meltdown" van zowel de euro als Europese staatsleningen werd niet ondenkbaar geacht. Naar later bleek, was op vrijdag 7 mei aan het eind van de dag door "primary dealers" (effectenbanken die voor overheden emissies verzorgen) alarm geslagen: de handel in staatsleningen was volledig stilgevallen, met uitzondering van de handel in Duitse en Nederlandse staatsleningen.[121]) De rendementsverschillen ("spreads") met Duitse staatsleningen daalden vrijwel direct, vooral van Portugese (-250 basispunten) en Griekse staatsleningen "and the winner of the day: Greece: Up to 900bps tighter now only 700bps".[122] Ook de prijzen van credit default swaps daalden sterk.[123] Spanje kondigde extra bezuinigingen aan, met onder meer een korting van 5% op ambtenarensalarissen en een bevriezing van pensioenen.[124][125] De Griekse premier Papandreou verklaarde in een interview met CNN juridische stappen tegen Amerikaanse banken te overwegen.[126]

- In de week van 17 mei kondigde de ECB aan, deposito's van banken op te nemen (met een looptijd van slechts één week en tegen een rente van 1%) in verband met de aankoop van € 16,5 miljard aan staatsleningen (zie bij de week van 10 mei 2010), teneinde de hoeveelheid liquiditeiten in het financiële systeem gelijk te houden.[127] Op dinsdag 18 mei werd de eerste tranche van € 20 miljard van het reddingspakket van € 110 miljard aan Griekenland overgemaakt; € 8,5 miljard werd de dag daarop besteed aan rente en aflossing van een vervallende staatslening.[128] De Duitse beurstoezichthouder BaFin verbood "short selling" van staatsleningen van de eurozone, alsmede het ongedekt schrijven van CDS'en daarop, tot 31 maart 2011; het verbod had ook betrekking op aandelen van 10 Duitse banken.[129] Andere landen bleken geen plannen te hebben het Duitse voorbeeld te volgen.[130] Bondskanselier Angela Merkel verklaarde in de Bundestag dat niet alleen de euro, doch heel Europa in gevaar was.[131] In Roemenië werd op 19 mei gedemonstreerd tegen aangekondigde kortingen van 15% op pensioenen en 25% op ambtenarensalarissen.[132] In Griekenland werd op 20 mei wederom gestaakt.[133] Op 21 mei keurden de Bondsdag en de Bundesrat de Duitse deelname aan het reddingspakket van € 750 miljard goed. Het Duitse aandeel hierin bedroeg € 123 miljard.

- In de week van 24 april 2010 riep het IMF de Spaanse regering op krachtige maatregelen te nemen, met name op het gebied van pensioenen, de arbeidsmarkt en de bancaire sector.[134] De Duitse regering kondigde plannen aan voor een uitbreiding van het verbod op naked short-selling tot een bredere kring van effecten.[135] Italië kondigde een pakket bezuinigingen van € 24 miljard aan; Duitsland, Denemarken en het Verenigd Koninkrijk deden dit reeds eerder.[136] De ECB bleek in de voorgaande week voor € 10 miljard aan staatsleningen gekocht te hebben, waarmee het totaal op € 26,5 miljard kwam.[137] Fitch verlaagde de rating van Spanje van AAA tot AA+.[138]

Juni[bewerken | brontekst bewerken]

- In de week van 31 mei gingen Roemeense ambtenaren in staking tegen het plan hun salarissen met 25% te verlagen.[139] De Tsjechische president Václav Klaus schreef in een essay in de Wall Street Journal dat "de eurozone een mislukking was geworden".[140] De Griekse regering kondigde de verkoop aan van delen van diverse overheidsondernemingen (spoorwegen, drinkwaterbedrijven en postkantoren) waarmee men € 3 miljard hoopte te ontvangen.[141] (Een in maart 2010 door een Duitse politicus gedane suggestie Griekse eilanden te verkopen[142] werd niet overgenomen.) De Hongaarse forint en Hongaarse staatsleningen daalden nadat een woordvoerder van de recent aangetreden premier Orban de vorige regering betichtte van manipulatie van cijfers.[143]

- In de week van 7 juni kondigde de Duitse regering een bezuinigingspakket van ruim € 80 miljard aan.[144][145] De Raad Economische en Financiële Zaken (EcoFin) richtte de European Financial Stability Facility op, die als special purpose vehicle zou fungeren bij het aantrekken en doorsluizen van de € 440 miljard aan leningen aan zwakke eurolanden. De lidstaten droegen bij in de vorm van garanties op de aan te trekken leningen (voor Nederland € 26 miljard). Vanwege de vereiste spoed kon de procedure van art. 34 Comptabiliteitswet 2001 niet gevolgd worden, aldus staatssecretaris De Jager aan de Tweede Kamer.[146] Uit een enquête onder Bloomberg-gebruikers bleek dat 40% verwachtte dat Griekenland de euro zou gaan verlaten, en 73% verwachtte dat Griekenland zou gaan defaulten op zijn schuld.[147]

- In de week van 14 juni 2010 verlaagde Moody's de rating van Griekenland met 4 notches van A3 tot Ba1.[148] De ECB kondigde een verhoging van de "haircut" (het kortingspercentage voor de berekening van de onderpandwaarde) van Griekse staatsleningen aan van 5%-punt.[149] Volgens uitgelekte plannen zou de Franse regering de pensioenleeftijd willen verhogen van 60 jaar naar 62 jaar.[150][151] Spanje emitteerde € 3 miljard voor 10 jaar tegen een rendement van 4,86%: vier weken eerder werd voor die termijn nog 4,05% gevraagd.

- In de week van 21 juni 2010 kondigde de Britse regering een pakket bezuinigingsmaatregelen aan teneinde het begrotingstekort in vijf jaar tijd tot nihil te reduceren, met onder meer een verhoging van de btw van 17,5% tot 20%, bevriezing van ambtenarensalarissen en 25% bezuinigingen op de overheidsuitgaven.[152] Griekse staatsleningen daalden sterk in koers, volgens marktpartijen omdat beleggers Griekse staatsleningen moesten verkopen omdat dergelijke leningen per 1 juli 2010 uit indices zouden verdwijnen als gevolg van de ratingverlagingen. De Griekse regering zette een aantal eilanden te koop.[153] Het Roemeense hooggerechtshof verklaarde voorgenomen bezuinigingen (met onder meer grote kortingen op ambtenarensalarissen en pensioenen) ongrondwettelijk.[154]

- In de week van 28 juni 2010 slaagde de ECB er niet in om het voor de sterilisatie van de aankopen van staatsleningen benodigde bedrag uit de markt te nemen: banken schreven slechts voor € 31,9 miljard in op de beoogde € 55 miljard, en verlangden een rente van 0,54%.[155]

Juli[bewerken | brontekst bewerken]

- In de week van 5 juli 2010 stelde de Griekse minister van Financiën Papaconstantinou dat het begrotingstekort inmiddels was teruggebracht met 42% tot 4,9%, hetgeen ruim binnen de door het IMF geëiste 5,8% was.[156] Spanje emitteerde een 10-jarige staatslening van € 6 miljard tegen een rendement van 4,85%. Het IMF maakte in een update van het Global Financial Stability Report melding van duidelijk toegenomen risico's, veroorzaakt door de toegenomen problemen rond staatsleningen, mogelijk leidend tot besmetting van andere deelmarkten.[157] Het Griekse parlement nam de voorstellen voor bezuinigingen op pensioenen aan (met een verhoging van de pensioenleeftijd van 60 tot 65 en een overgang van eindloon op middelloon).[158]

- In de week van 12 juli 2010 verlaagde Moody's de rating van Portugal met twee notches tot A1.[159] Griekenland emitteerde € 1,625 miljard aan 6-maands schatkistpapier tegen een rendement van 4,65%.[160]

- In de week van 19 juli 2010 verlaagde Moody's de rating van Ierland, met het eerder gebezigde argument dat door de bezuinigingen van de overheid de groei dermate werd afgeremd dat de belastingopbrengsten zouden dalen, hetgeen tot een verslechterde financiële positie van de overheid zou leiden.[161] Eurostat bleek "zeker tot oktober" nodig te hebben voor het onderzoek naar de Griekse overheidsfinanciën.[162] Diverse "mindere" eurolanden plaatsten kortlopende leningen.[163] Griekenland betaalde echter wel een rente van 4,05% voor driemaandsleningen. Nederlands en Belgisch schatkistpapier voor die looptijd hadden op dat moment een rendement van circa 0,45%. Griekse banken namen circa 90% van de emissie van € 1,95 miljard af; naar algemeen werd aangenomen, werd dit gefinancierd door het papier te gebruiken als onderpand voor een lening van de ECB tegen 1%.

- In de week van 26 juli 2010 deden zich geen bijzondere gebeurtenissen voor.

Augustus[bewerken | brontekst bewerken]

- In de week van 2 augustus 2010 lieten de Europese Commissie, de ECB en het IMF zich in positieve termen uit over de wijze waarop de Griekse regering de crisis had aangepakt ("Our overall assessment is that the program has made a strong start."). Men gaf het groene licht voor de verstrekking van de tweede tranche aan leningen (€ 6,5 miljard door de EU-lidstaten en € 2,5 miljard door het IMF).[164]

- In de week van 9 augustus 2010 bleek het rendementsverschil tussen leningen van Catalonië en van Spanje sinds het begin van 2010 verdrievoudigd te zijn.[165] Het Griekse GDP bleek in het tweede kwartaal met 1,5% te zijn gedaald. De Slowaakse regering besloot de volgende tranche van de lening aan Griekenland niet uit te betalen.

- In de week van 16 augustus 2010 deden zich geen bijzondere gebeurtenissen voor.

- In de week van 23 augustus 2010 namen de rendementsverschillen tussen de staatsleningen in de eurozone wederom duidelijk toe. S&P verlaagde de rating van Ierland met één notch tot AA- wegens toenemende zorgen over de kosten voor de Ierse staat van de steun aan Ierse banken.[166]

September[bewerken | brontekst bewerken]

- In de week van 13 september 2010 ontving Griekenland de tweede termijn van het leningenpakket van mei 2010, ditmaal van € 6,5 miljard.

- In de week van 20 september 2010 werd de European Financial Stability Facility een AAA-rating toegekend door de drie grote ratingagentschappen.[167]

- In de week van 27 september 2010 namen de prijzen van CDS'en op Ierse staatsleningen scherp toe als gevolg van een toegenomen vrees dat de sanering van Ierse banken nog grote extra kosten met zich mee zou brengen.[168] Moody's verlaagde de rating van Spanje met 1 notch tot Aa1.[169] De Ierse regering kondigde extra kapitaalinjecties in Anglo Irish Bank en Irish Nationwide aan, die de totale kosten van de bailout op circa € 45 miljard brachten, in een ongunstig scenario zelfs € 50 miljard.[170][171]

Oktober[bewerken | brontekst bewerken]

- In de week van 4 oktober 2010 plaatste Moody's de rating van Ierse staatsleningen (Aa2) op "negative watch". Fitch verlaagde de rating van Ierland van AA- tot A+.

- In de week van 11 oktober werd in Frankrijk (wederom) gestaakt tegen de plannen de pensioenleeftijd met 2 jaar te verhogen.[172]

- In de week van 18 oktober breidden stakingen in Frankrijk zich uit, met onder meer blokkades van olieraffinaderijen.[173][174] Na een aantal dagen werden de meeste blokkades door de politie weggeruimd. Op 22 oktober nam de Franse senaat het wetsvoorstel aan.

- In de week van 25 oktober 2010 staakten de werknemers van de Griekse spoorwegen tegen plannen het aantal werknemers te verminderen van 6.500 tot 2.300.[175] De koersen van Griekse staatsleningen daalden wederom, onder meer op door analisten geuite vrees dat uiteindelijk niet aan een herstructurering van de Griekse staatsschuld ontkomen zou kunnen worden. De Portugese (minderheids)regering bereikte te elfder ure overeenstemming met de oppositie over de begroting voor 2011. De EU-regeringsleiders bereikten overeenstemming over een herziening van het Verdrag van Lissabon, die het EFSF een permanente status zou moeten geven.[176] Een van de voorstellen impliceerde dat bij volgende steunverleningen aan zwakke eurolidstaten een financieel offer van de houders van staatsobligaties van die landen zou worden gevraagd.

November[bewerken | brontekst bewerken]

- In de week van 1 november 2010 zei de Griekse vicepremier Theodoros Pangalos dat "schuld bestaat om te worden geherstructureerd", hetgeen leidde tot aanmerkelijke koersdalingen van Griekse staatsleningen.[177] De koersen van staatsleningen van zwakke eurolanden daalden naar aanleiding van de plannen voor de wijziging van het Verdrag van Lissabon.[178] De Duitse minister Wolfgang Schäuble verklaarde vast te houden aan het uitgangspunt dat van houders van staatsleningen een financiële bijdrage gevraagd zou worden bij volgende steunoperaties.[179] De sterk dalende koersen van Ierse staatsleningen noodzaakten de Ierse regering tot een versnelde publicatie van de hoofdlijnen van de begroting voor 2011, met bezuinigingen van € 6 miljard.[180] De publicatie van de bezuinigingen voor de periode 2011 t/m 2014 (volgens geruchten € 15 miljard bezuinigingen) werd echter uitgesteld tot na regionale verkiezingen in Donegal.[181]

- In de week van 8 november 2010 bezocht EU-commissaris Rehn Dublin voor overleg over de zeer problematische situatie rond de Ierse overheidsfinanciën.[182] Tijdens een persconferentie ontkende hij dat een beroep op het EFSF was besproken.[183] De koersen van Ierse staatsleningen daalden zeer sterk: het rendement op de 10-jaars lening steeg op woensdag 10 november tot ruim 8,5%.[184] De koersen van Portugese staatsleningen daalden eveneens. De Franse president Sarkozy ondertekende de nieuwe pensioenwet.[185] De Franse minister van Financiën Lagarde sloot zich aan bij Duitse uitspraken dat bestaande beleggers bij herstructurering van staatsschulden in enigerlei vorm zouden moeten meebetalen.[186] De ministers van Financiën van een aantal EU-lidstaten verklaarden op 12 november 2010 dat eventuele steunverlening aan Ierland door het EFSF niet gepaard zou gaan met een gedwongen bijdrage van zittende houders van staatsleningen.[187] Hierop stegen de koersen van Ierse staatsleningen. Uit een enquête van Bloomberg bleek echter dat een groot aantal respondenten een default van eurozone-landen waarschijnlijk achtte: Griekenland 71%, Ierland 51%, Portugal 38%.[188] Ierse banken bleken per eind oktober 2010 € 130 miljard bij de DCB geleend te hebben.[189]

- In de week van 15 november 2010 bleek dat het Griekse overheidstekort, na herberekening door Eurostat, over 2009 niet minder dan 15,4% had bedragen.[190] De EU-regeringsleiders vergaderden op dinsdag 16 en woensdag 17 november; EU-voorzitter Van Rompuy omschreef de situatie als een "survival crisis". Opmerkelijk was dat Ierland verklaarde (op dat moment) geen behoefte te hebben aan een steunpakket, aangezien men eerst medio 2011 weer geld hoefde te lenen, doch de EU-landen op acceptatie van steun aandrongen. Besloten werd een missie van EC, ECB en IMF naar Ierland te sturen voor het inventariseren van de problemen.[191] De Oostenrijkse regering verklaarde de volgende tranche van hun steun aan Griekenland (in december 2010 € 190 miljoen) niet vrij te geven zolang Griekenland zijn verplichtingen was nagekomen.[192] Hierop stegen de prijzen van CDS'en op Griekenland zeer sterk. (Griekenland verwachtte over 2011 uit te komen op een begrotingstekort van 7,7% terwijl in mei 2010 was toegezegd dat dit 7,0 zou zijn.[193]) LCH.Clearnet verhoogde de "margin requirement" voor het belenen van Ierse staatsleningen van 15% tot 30%.[194][195] Op donderdag 18 november 2010 verklaarde de Ierse regering zich bereid, steun te vragen ten bedrage van enkele tientallen miljarden euro's; men hoopte dat hiermee het vertrouwen van de markten zodanig zou terugkeren dat die lening niet nodig zou blijken te zijn.[196][197] Besprekingen begonnen direct.[198] Het besluit van de Ierse regering deze steun te aanvaarden werd opgevat als een "inleveren" van de nationale soevereiniteit.[199] Op zondag 21 november kondigde de Ierse regering aan, een steunaanvraag te gaan doen.[200][201]

- In de week van 22 november 2010 waarschuwde Moody's dat de omvang van het Ierse steunpakket zou kunnen leiden tot een verlaging van de rating van Ierland met "meerdere notches".[202] Spanje leende € 2 miljard 3-maands tegen 1,74% (was vorige keer 0,95%) en € 1,2 miljard 6-maands tegen 2,11% (was 1,29%).[203][204] Het IMF beval een verlaging van het Ierse minimumloon en werkloosheidsuitkeringen aan.[205] S&P verlaagde de rating van Ierland met twee notches van AA- tot A.[206] Merkel hield vast aan haar voorstel om de houders van euroland-staatsleningen in de toekomst mee te laten betalen aan reddingsoperaties, in de vorm van een (reeds bij voorbaat) akkoord gaan met verlenging van de lening, verlaging van de coupon, tot verkorting van de hoofdsom; bepalingen van die strekking zouden vanaf 2011 standaard deel moeten gaan uitmaken van de leningsvoorwaarden.[207] De Spaanse minister van Financiën Elena Salgado stelde dat er "absolutely" geen risico was dat Spanje een bailout nodig zou hebben.[208] In Portugal werd gestaakt tegen de bezuinigingsplannen.[209] De Ierse regering kondigde € 15 miljard aan bezuinigingen aan, met onder meer belastingverhogingen, een verlaging van het minimumloon en kortingen op uitkeringen.[210] Tot de plannen behoorde het gebruiken van de middelen van het National Pensions Reserve Fund voor het kopen van Ierse staatsleningen.[211][212] LCH.Clearnet verhoogde de margin requirement voor Ierse staatsleningen wederom, ditmaal tot 45%. Weber verklaarde dat het EFSF desnoods vergroot kon worden.[213] Op zondag 28 november 2010 werd bekend dat het reddingspakket € 85 miljard zou bedragen, waarvan € 67,5 miljard van het IMF en de EU, het European Financial Stability Fund, het EFSF en bilaterale leningen, en € 17,5 miljard van het eigen nationale pensioenfonds.[214] De rente op deze leningen zou afhangen van de rente die het IMF zou hanteren op het moment dat er leningen werden opgenomen, en van de omvang ervan: hoe meer er in totaal geleend werd (gerelateerd aan het quotum van Ierland in het IMF, hoe hoger de opslag). Indien het gehele bedrag in november 2010 geleend zou worden, zou de rente circa 5,8% bedragen.[215][216][217] De houders van achtergestelde obligaties van Ierse banken zouden (fors) moeten inleveren; houders van gewone obligaties bleven (formeel) buiten schot.[218][219] De EU-regeringsleiders bereikten overeenstemming over de aanpak van schuldenregelingen van insolvente eurolanden na medio 2013: crediteuren zouden dan gedwongen kunnen worden een korting op hun vorderingen te accepteren.[220][221][222] Tevens werd besloten de looptijd van de aan Griekenland te verstrekken en nog te verstrekken leningen te verlengen van 2015 tot 2021, tegen een slechts bescheiden extra rente (van 5,50% naar 5,80%).[223]

- In de week van 29 november 2010 richtten de zorgen van beleggers zich op Portugal en Spanje; reeds op 29 november 2010 stegen de prijzen van CDS'en van deze landen duidelijk.[224] S&P plaatste Portugal op "negative watch". Op woensdag 1 december 2010 kwamen de markten enigszins tot rust na uitspraken van Trichet waaruit werd afgeleid dat de ECB het opkoopprogramma voor staatsleningen omvangrijk zou kunnen uitbreiden.[225][226] Spanje plaatste € 2,5 miljard driejaars-obligaties op 3,71%: op 7 oktober 2010 was dit nog 2,53%. Op donderdag 2 december bleken deze geruchten niet juist te zijn: Trichet meldde slechts dat het aankoopprogramma van staatsleningen zou worden voortgezet. De afbouw van de liquiditeitssteunoperaties zou echter worden opgeschort tot het tweede kwartaal van 2011.[227] Opmerkelijk was dat juist hierop de koersen van perifere staatsleningen stegen.

December[bewerken | brontekst bewerken]

- In de week van 6 december 2010 discussieerden de EU-ministers van Financiën over de vergroting van het EFSF en over het uitgeven van obligaties door de gehele eurozone,[228] doch zonder tot een besluit te komen.[229] Een vertrouwelijk rapport van de Europese Commissie concludeerde dat de crisis rond Europese staatsschulden niet was veroorzaakt door speculanten.[230][231] LCH.Clearnet verlaagde de margin requirements voor de beleenbaarheid van Ierse staatsleningen van 45% tot 30%.[232] Moody's verlaagde de rating van Hongarije van Baa1 tot Baa3.[233] Fitch verlaagde de rating van Ierland van A+ naar BBB+.[234]

- In de week van 13 december 2010 bleek dat Ierse banken per eind november 2010 € 134 miljard bij de ECB geleend hadden. De ECB had inmiddels voor € 72 miljard staatsobligaties gekocht.[235] S&P liet weten de rating van België te zullen verlagen als er niet snel een regering gevormd werd.[236] Moody's berichtte dat de rating van Spanje in gevaar kwam door de snel stijgende rentelasten.[237] Het Ierse parlement ging akkoord met het steunplan met 81 tegen 75 stemmen.[238] In Griekenland werd wederom gestaakt.[239][240] EU-regeringsleiders vergaderden over een wijziging van het EU-verdrag dat het EFSF een permanente status zou moeten geven.[241] Men bereikte overeenstemming; de verdragswijziging moest uiteraard nog door de parlementen van de lidstaten worden goedgekeurd.[242] De omvang van het EFSF bleef ongewijzigd. De ECB kondigde aan het geplaatste kapitaal te verhogen met € 5 miljard tot € 10,76 miljard, vanwege onder meer het toegenomen kredietrisico.[243] Moody's verlaagde de rating van Ierland met vijf notches tegelijk van Aa2 tot Baa1.[244][245] Voorts waarschuwde Moody's dat de rating van Griekenland in gevaar was: men betwijfelde of Griekenland er in zou slagen zijn schulden tot een houdbaar niveau terug te brengen.[246]

- In de week van 20 december 2010 plaatste Moody's de rating van Portugal op negative watch. Het EFSF en het EFSM kondigden aan begin 2011 obligaties met looptijden van 5, 7 en 10 jaar te gaan uitgeven, ter financiering van € 11,7 miljard aan aan Ierland toegezegde steun. De Europese Commissie waarschuwde dat houders van achtergestelde obligaties van Ierse banken rekening moesten houden met forse verliezen. Bloomberg kondigde een procedure bij het Hof van Justitie van de EU aan om de ECB te bewegen inzage te geven in door Griekenland gesloten derivatentransacties.[247] Fitch verlaagde de rating van Hongarije tot BBB-[248] en de rating van Portugal tot A+.[249]